原料药(Active Pharmaceutical Ingredient,API),通常指化学原料药,是化学药物制剂中的有效成分,是由化学合成、植物提取或者生物技术所制备而成的各种作为药用的粉末、结晶、浸膏等。行业内习惯上将原料药划分为大宗原料药、特色原料药和专利原料药三大类。

表1:原料药分类一览

来源:火石产业大脑根据公开资料整理

全球人口增长和老龄化加剧推动药品市场规模不断增长,叠加专利断崖的到来,仿制药加速发展,也带动了上游原料药的需求持续增长。国际上,疫情导致全球供应链紧缩持续,亚洲特别是中国凭借良好的疫情防控能力和完整的产业链基础,加速吸引了全球产业转移;国内,监管与环保共同推动产业转型升级和结构优化,原料药迎来发展契机。

01 市场稳步增长:特色原料药和专利原料药前景光明

除2020年受疫情影响有所下滑外,全球原料药市场呈稳定增长的态势。从2015年的1308亿美元上升至2019年的1750亿美元,年均复合增长率达7.5%,2020年受疫情影响有所下滑,但2021年重回正轨,随着近年来专利到期的药品增加,仿制药品种与数量增加,拉动原料药的产量增长,预计到2026年达到2900亿美元规模,年均复合增长率超过10%。

图1:全球原料药市场规模及预测来源:MarsketAndMarkets、北京药监局等,火石创造整理

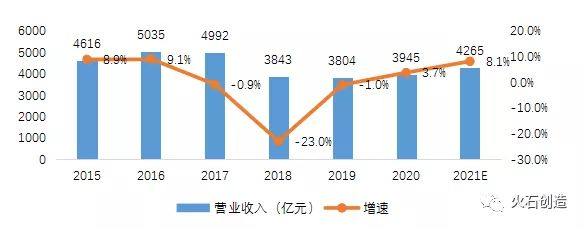

我国原料药行业主营业务收入止跌回升。近年来,随着人民币升值、出口退税率变动、粮食及化工原料等原材料价格上涨、人力成本提升以及政策趋严等多种因素叠加,化学原料药低端产能加速出清,2018年整体营收有较明显的下降,而后止跌回升,预计2021年达到4265亿元规模,增长率达到8.1%,重回上升通道。

图2:中国化学原料药制造营业收入情况来源:中国化学制药工业协会

1.大宗原料药市场需求稳定,受疫情影响价格上涨大宗原料药以维生素类、抗生素类、解热镇痛类、激素类为主,此类产品市场需求稳定,供给端产能集中,价格和利润主要由供求关系决定。由于我国大宗原料药产能较为充裕,当前市场变化通常是由供给端变化导致,如环保压力、限产等。2016年以来受环保政策趋严和供给侧改革影响,大宗原料药市场价格持续增长,2018年和2019年冲高回落,2020年受疫情影响又有所上涨,在疫情影响尚未完全消退的情况下,大宗原料药价格尚处于高位。

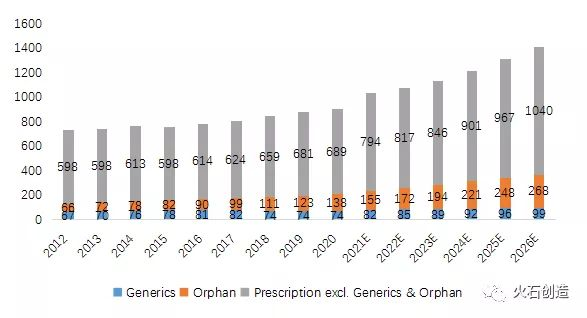

2.特色原料药成长属性明显,保持较快增速特色原料药如心血管类、抗肿瘤类、中枢神经类、胃肠消化道类等受多方面因素的影响,市场保持持续增长。首先是带量采购压低药品价格,对相关品种的市场渗透提升作用明显,用量提升带动上游原料药需求增长;其次是日益加剧的老龄化趋势带动慢性病用药市场增长,对应特色原料药存在持续增长空间;最后是专利断崖提升仿制药占比,从现在直到2026年因专利悬崖风险损失的药品销售额均在190亿美元以上,仿制药迎来大幅替代空间。

图3:2012-2026年全球面临专利断崖风险药品销售额(单位:十亿美元)来源:Evaluate Pharma

3.专利原料药受下游驱动实现稳定增长专利原料药主要用于创新药的生产。2020年,全球处方药市场规模达9010亿美元,预计未来5年处方药市场规模复合增长率达6.4%。其中仿制药市场规模约740亿美元,占比8.2%,预计未来五年复合增长率5.0%;创新药占比超过90%,预计未来5年复合增长率7.9%,具有更高的成长空间。受创新药增长的拉动,专利原料药持续稳定增长。另一方面,全球产业分工细化推动跨国要求转变全产业链布局模式,将部分研发和生产环节外包,同样也推动专利原料药加速发展。

图4:2012-2026年全球处方药销售额情况(单位:十亿美元)来源:Evaluate Pharma

02 产能加速转移:中国的崛起和内部布局优化

1.中国市场在全球格局中供应份额加速提升从全球来看,西欧、北美、日本、中印是原料药的四大产区,当前正呈现两个明显的特征。

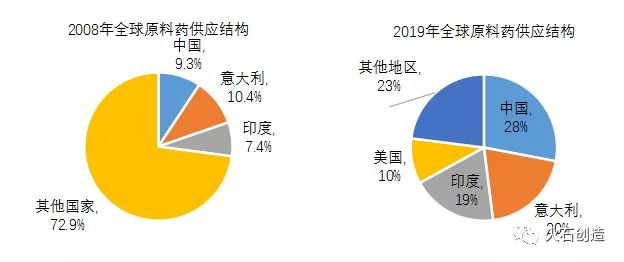

一方面,原料药供应结构正从欧美发达地区加速向新兴国家倾斜。从供给侧来看,由于日益加剧的成本压力和环保要求,全球原料药供应向亚太转移的趋势明显,中国、印度的原料药供应占比从2008年的16.7%上升至2019年的47%。

图5:2008年和2019年全球原料药供应结构对比来源:南方所、火石产业大脑整理

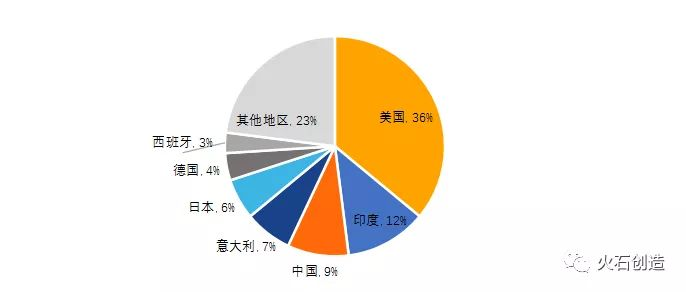

另一方面,细分类型的供应格局梯次仍较为明显。从细分领域结构来看,中国凭借工业化优势在大宗原料药方面占据优势,印度以其仿制药产业拉动特色原料药生产,而美国仍然在专利原料药方面占据优势。这一点在规范市场的原料药供应格局上体现得尤为明显,美国以36%居首,其次为印度的12%和中国的9%。

图6:2019年全球规范市场原料药供应结构对比来源:火石产业大脑

新兴国家特别是中国的产业升级将加速重构全球竞争格局。中国的原料药产能已经过剩,正从大宗原料药向特色原料药和专利原料药升级,2020年疫情加速了全球供应链重构,为中国的原料药升级提供了契机。中国凭借良好的疫情控制保障了国内的生产能力,可以承接国际短缺的原料药产能,特别是印度在疫情期间让出的特色原料药产能。此外,国内头部企业加速在高附加值的特色原料药和专利原料药领域布局。从以美欧为代表的规范市场情况来看,2009年以后中国在美国DMF和欧盟CEP的申报数量远远领先于美日等国家,意味着国内企业向规范市场的进军正在持续。

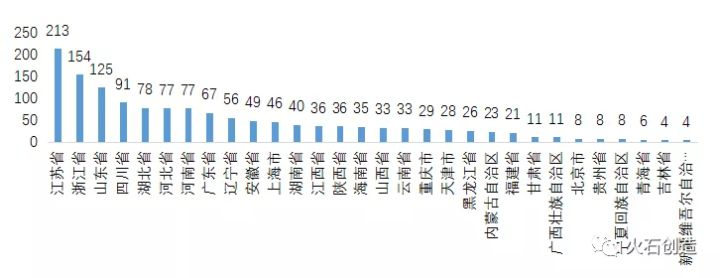

2.国内原料药分布格局正在重构我国现具备原料药生产资质的企业共有1433家,主要分布在江苏、浙江、山东等省市,分为较为集中,生产规模偏小,但数量众多。有两个比较集中的区域:其一是以浙江台州为中心的区域,具有较强的出口优势,该地区已经建立化学原料药出口工业园区;另一个在江苏武进、金坛和常州一带,其特点是以中小企业为主,产品品种多,部分企业与国外制药企业建立了销售渠道。

图7:我国原料药企业区域分布情况来源:火石产业大脑据公开资料整理

近年来随着环保政策的出台,部分先进地区的区域规划将化学原料药纳入限制类项目,大量原料药企业被要求强制搬迁,很多传统原料药生产基地,如台州等面临产业收缩。同时在整体控成本拼供应链的阶段,迫于不断提升的环境治理、土地、人力等成本,原料药企业被动向外转移。化学原料药产业未来将逐步向中西部地区转移,并且下沉至在政策、资源等多方面能够给予扶持的三四线城市。

03 结构持续优化:把握国内国际战略机遇窗口期

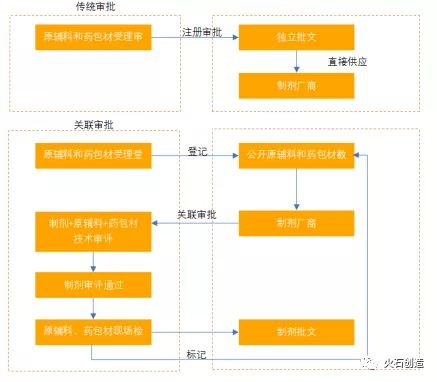

1.产业升级:仿制药价值回归,API+制剂一体化是重要升级方向带量采购大幅压缩了仿制药制剂企业的流通成本,制剂企业的经营中心从营销转向质量和成本控制,利润回归制造本身。另一方面,《原料药、药用辅料及药包材与药品制剂共同审评审批管理办法》改变传统的原料药独立审批流程,转为登记后与制剂共同审批,制剂企业需对原料药的质量负责,因此倾向于选择质量较好且供应稳定的原料药供应商。这一改革在打破部分原料药垄断权的同时,也进一步凸显了原料药品质的重要性,部分质量达不到要求的原料药企业逐步被淘汰。原料药处于制剂上游,营销环节的削弱使原料药企业掌握了向下游制剂延伸的主动权,而拥有原料药业务的制剂企业具有明显的成本优势,API+制剂一体化是产业升级的方向。

图8:原辅包登记及审评审批流程来源:NMPA,火石产业大脑

因此对于原料药企业而言,关键是提升产品品质,坚守核心价值,在此基础上向制剂领域延伸,探索优势变现路径;而对于仿制药企业,则应主动向上把控药源,整合供应链以保持市场竞争力。双向的延伸将导致行业集中度加速提升。

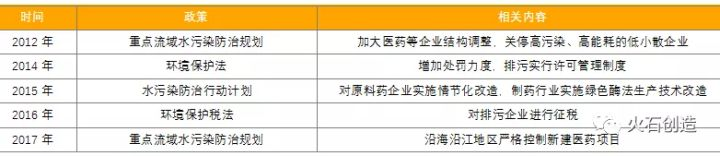

2.区域卡位:环保严监管叠加成本压力,推动企业向中西部地区转移2012年至今环保政策加速出台,挤压了原料药企业的生存和扩张空间;2015年水污染防治法的实施导致大量原料药企业关停;2018年环保税的实施淘汰大量落后产能。重点流域水污染防治规划进一步限制了沿海沿江地区医药项目的扩张,如《长江经济带生态环境保护规划》提出强化环境管控和优化产业布局,各省份随之出台的实施规划中严格限制原料药企业扩建,对不符合要求的企业进行迁移甚至关停;同时,愈发严格的环境治理要求也提升了企业的环保支出,进一步挤压企业利润空间。

环保压力叠加带量采购等带来的成本压力,迫使原料药企业布局转向中西部地区,近年来中西部省份的重点城市已经多有落位,但这些城市同样存在土地供应紧张、人力成本较高等问题。在未来一段时期内,预计原料药产业向中西部的转移将进一步下沉,落到环保容量和土地资源较为宽裕的三四线城市。

表2:原料药相关环保政策

来源:火石产业大脑根据公开资料整理

对于企业而言,在环保容量和土地资源有限的情况下,需要对重点区域进行战略研判和提前卡位,除关注土地、政策、产业基础等生产要素外,还需关注城市是否具备开放性优势,以保留产业升级向海外扩张的空间,部分特殊经济功能区是关注重点。而对于地方政府而言,承接产业转移的核心是解决准入条件和成本控制问题,完善的专业园区环境以及产业配套建设是吸引企业的关键。

3.国际竞争:潜力逐步兑现,加速进军规范市场原料药生产供应向亚太转移已是明确的趋势,从结构上看,中国的原料药产业以大宗原料药为主,印度以壁垒稍高的特色原料药为主,中国在产业升级的过程中将直面与印度的竞争。印度的优势在于规范市场的领先、自身专利保护以及地缘政治关系。尽管中国过去10年间DMF和CEP申报数量翻倍,但相比印度仍有较大差距,具体来看,近年来中国DMF年申报数量在100-150之间,而印度在300以上;中国CEP年申报数量在50-60之间,而印度在100以上。此外,印度凭借完善的仿制药品专利保护环境和对欧美市场监管法规的理解,保持着在规范市场的领先。

但中国在竞争中仍然具备足够的潜力。根据Claricate数据,中国拥有原料药生产基地1482个,大幅领先于印度624个,这些生产基地中大部分未供应规范市场,有望在未来5-10年内转变为成熟或较成熟的规范市场供应企业。另一方面,中国完备的基础化工产业体系和大量的专业人才供应,有利于在成本、研发等方面不断积累优势,疫情导致的全球供应链重构也为中国原料药产业赶超提供了契机。

对于企业而言,参与国际竞争的关键在于积累技术优势,建设专业团队,在规模达到一定程度后注重研发投入,构建技术壁垒;而对于重点布局原料药产业的区域而言,需要结合自身特点构建要素平台,关键是创新服务平台和进出口服务平台,以降低企业的研发创新成本,加速创新成果转化,以及提供DMF/CEP申报辅导、进出口便利服务等。

声明:本网站所有转载文章系出于传递更多信息之目的,并已标明来源,转载内容不代表本站立场。如果所转载文章的版权方不希望被转载,可与我们联系,我们将立即进行删除处理。